El 8 de abril de 2016 José María Álvarez-Pallete llegó a la presidencia ejecutiva de Telefónica. Ese año Telefónica tenía un valor en bolsa superior a los 44.000 M€. En cambio, este valor se desplomó hasta los casi 19.600 M€ en diciembre de 2022. Habrá quien diga que Álvarez-Pallete ha llevado a Telefónica a una destrucción de casi 25.000 millones de euros de valor. Y habrá quien considere que, siguiendo este criterio, esto puede ser el peor resultado de la historia del presidente de una compañía emblemática como Telefónica.

Pero no vayamos tan deprisa. ¿Te acuerdas de la película Sully, protagonizada por Tom Hanks? En ella, un piloto con mucha experiencia tiene que hacer un aterrizaje forzoso porque se le pararon los dos motores. Acabó aterrizando sobre el río Hudson y evitó la muerte de 155 pasajeros. Aunque la película tiene mucha más miga (y que no voy a desvelar), la pregunta es, ¿dirías que este piloto es un fracasado por no llegar a su destino? Pues ese piloto es más o menos Álvarez-Pallete en Telefónica.

Álvarez-Pallete ha librado una batalla contra una empresa que se desangraba financieramente. No sabemos si al final lo logrará, y ha llamado a los de McKinsey para buscar ideas de futuro, pero desde luego, ha hecho un trabajo silencioso (por supuesto, con todo su equipo humano) que requiere al menos una reflexión.

Cuando llegó Álvarez-Pallete, y el mercado le otorgaba a Telefónica un valor de 44.000 M€, la empresa tenía debilidades terribles:

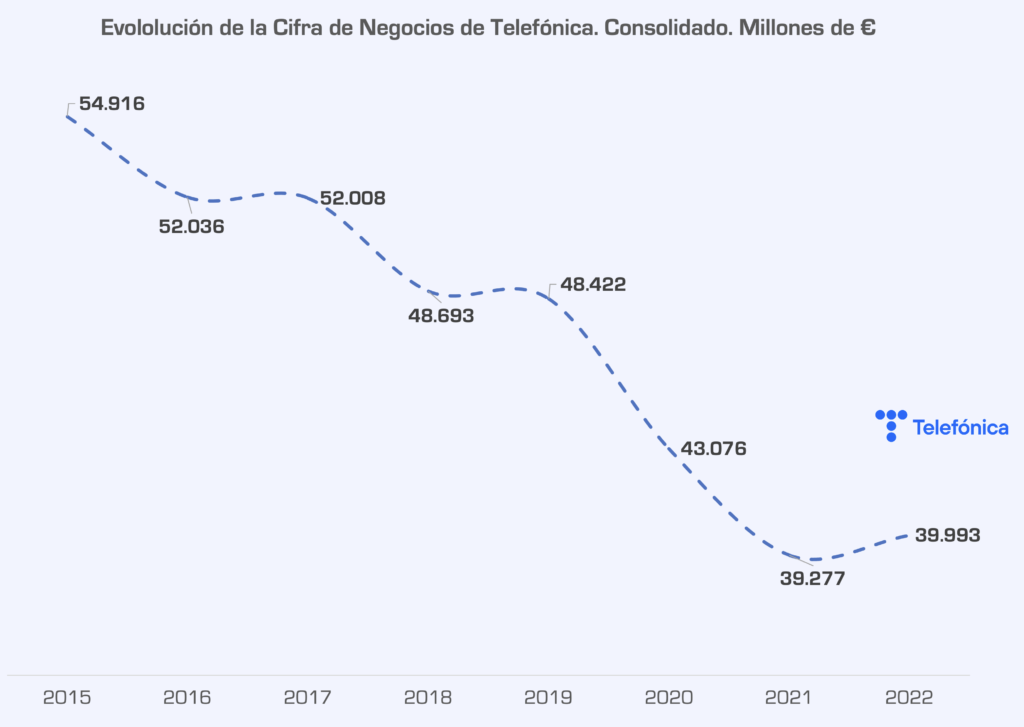

- La cifra de negocio (ventas) estaba en unos niveles de 52.000 M€ en 2016, casi 3.000 M€ menos que en 2015.

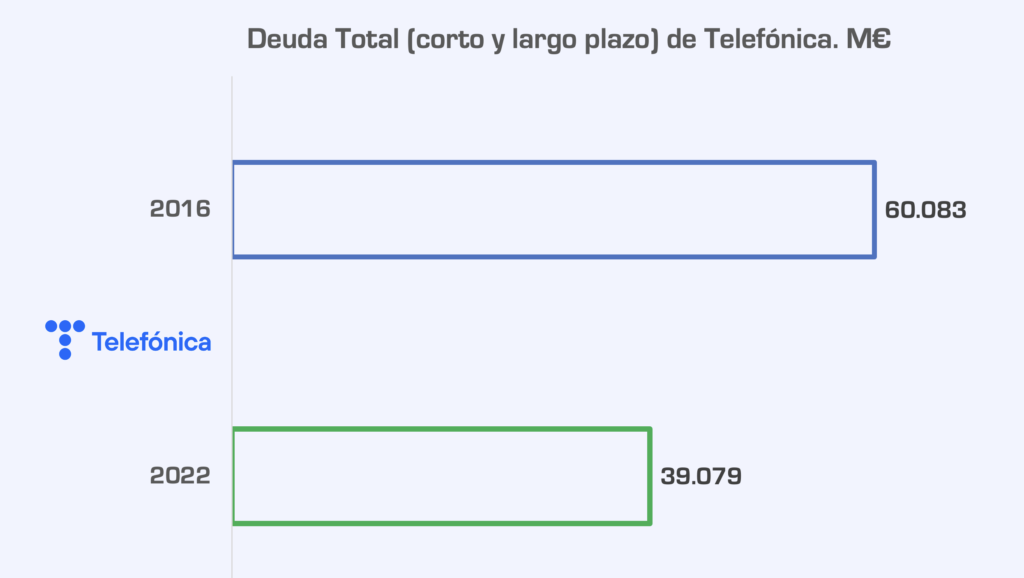

- Debía más de 60.000 M€ a los bancos y a los bonistas (inversores).

- Tenía 15.500 M€ más de deudas a devolver que derechos de cobro a corto plazo (menos de un año).

- Todo lo que generaba el negocio lo tenía que re-invertir para sobrevivir, además de pedir más deuda para re-pagar la deuda anterior. Perdía caja sistemáticamente.

- De hecho, en el año 2016 Telefónica acabó con 2.600 M€ de tesorería. Pensemos que con esa tesorería no tenía ni para pagar los casi 4.500 M€ de intereses por sus deudas que se gastaba entonces.

Cuando llegó Álvarez-Pallete los motores (que generaban ingresos y flujos de caja) estaban parados, la deuda pisaba a Telefónica y mantenerse en el mercado exigía re-invertir cantidades tan elevadas de sus flujos que no podían afrontar los pagos a sus deudores.

El 2016 fue un punto de inflexión absolutamente crítico en Telefónica. Iban camino del río Hudson y posiblemente abocados a la mayor quiebra de una empresa en España (salvo que los bancos la mantuvieran en la UVI hasta que fuera insostenible). Pero esto se frenó.

La Telefónica de 2022 ha adelgazado, vende mucho menos, pero sus constantes vitales e indicadores de salud (grasa, colesterol, triglicéridos y niveles de glucosa) muestran que el paciente ha superado lo peor.

Por esta razón, en este artículo quiero hacer un análisis de los últimos años de Telefónica para tratar de explicar cómo hay situaciones donde las empresas pueden estar pisando la delgada línea roja entre la vida o la muerte, y no somos conscientes de ello. Salir de esta situación es tan meritorio, como equipo gestor, como quien pilota una compañía y hace que sus acciones a largo plazo se multipliquen varias veces. Evitar catástrofes también tiene valor, y es importante reconocerlo.

Vayamos destripando indicadores para comprender cómo ha evolucionado financieramente Telefónica.

Respecto a las ventas, Telefónica vendió en 2022 casi 15.000 M€ menos que en 2015, es decir, ha reducido sus ventas en casi 1 de cada 3 euros, desde entonces.

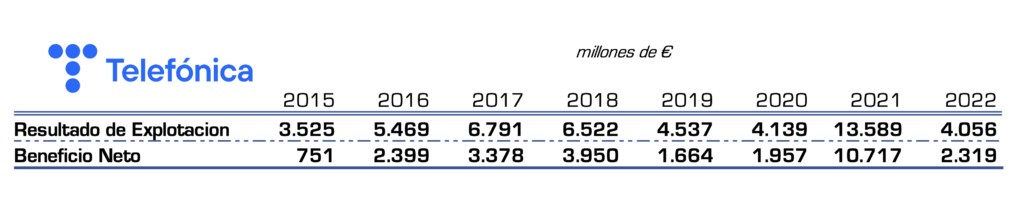

A pesar de todo, logró mantener resultados de explotación (diferencia entre ingresos y gastos de explotación) positivos y sostenidos y, a la vez, mantener beneficios después de impuestos siempre positivos, contablemente.

Y quiero apostillar lo de ‘Contables’, porque si analizamos con sumo cuidado la composición de las cuentas de Telefónica hay un ‘cajón de sastre’ que se denomina ‘Otros Ingresos’, donde hay varias partidas importantes.

Por un lado, se computan ingresos como Trabajos Para el Activo, es decir, una partida de ingresos contables (que no suponen entrada de caja neta) para compensar los gastos vinculados a actividades de I+D, fundamentalmente.

Y, por otro lado, hay dos partidas críticas: la veta de negocios y la venta de inmovilizado, es decir, activos que tenía Telefónica y que ha ido vendiendo para hacerse con “liquidez”.

Contablemente, en la partida de Otros Ingresos sólo aparecen los beneficios, pero la entrada de liquidez es superior. El 2021 fue el más relevante, con beneficios por venta de negocios de 11.008 M€, que le permitieron entradas de efectivo por casi 13.400 M€. Esta operación fue fruto del acuerdo entre Telxius Telecom y American Tower Corporation para la venta de su división de torres de telecomunicaciones en Europa y Latinoamérica.

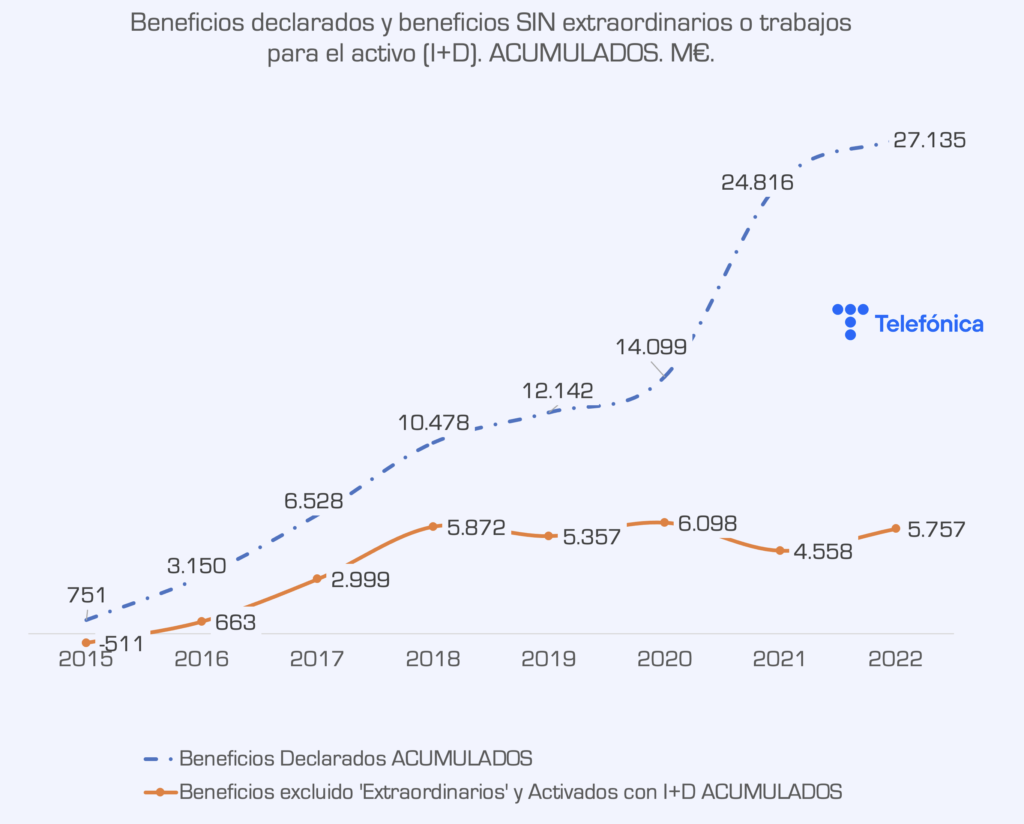

¿Cuánto supusieron los ingresos tanto extraordinarios (venta de activos) como por trabajos para el activo (que no son entrada de caja)? La cifra es demoledora: entre 2015 y 2022, Telefónica generó 21.400 M€ de otros ingresos extraordinarios o por activación de gastos de I+D.

Esto tiene un impacto muy relevante en los resultados. Si sumamos todos los beneficios después de impuestos que declaró Telefónica desde 2015, ascendieron a más de 27.100 M€. Pero, de ellos, sólo 5.760 M€ fueron negocios de explotación ordinaria.

Si el beneficio después de impuestos medio de Telefónica fue del 7,71% entre 2015 y 2022, ese beneficio excluido actividades no ordinarias, sería tan sólo del 1,43%. Es decir, Telefónica ‘salvó’ el avión en caída libre deshaciéndose de activos.

¿Por qué tuvo que vender activos?

Para reducir deuda. Desde 2016, la deuda de Telefónica se redujo en 21.000 M€.

Pero la salud de un negocio depende de cuántos flujos de caja puedes generar por tus ventas, cuántos flujos tienes que pagar por tus costes, cuántos tienes que destinar a re-invertir para mantener el negocio a flote y cuántos tienes que utilizar para devolver la deuda con el paso del tiempo.

Si se hace un análisis de estos flujos se observa que Telefónica sólo tenía una opción: vender activos para pagar deuda. Su negocio no generó la liquidez suficiente para re-invertir —el negocio de las telecomunicaciones es muy exigente en inversiones constantes— y, a la vez, pagar la deuda. Los datos al respecto son muy claros.

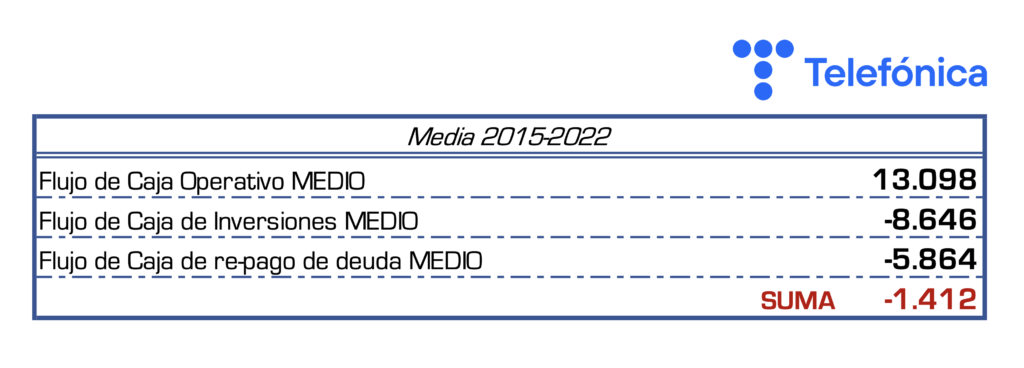

Entre 2015 y 2022, de media, Telefónica generó cada año unos 13.000 M€ de euros de tesorería por su actividad. Pero tenía que reinvertir 2 de cada 3 euros que generaba en mantener su negocio. Y, a la vez, tenía que destinar casi 6.000 M€ todos los años a re-pagar sus deudas. Al final, en la media del período, el negocio ‘no daba’ para más.

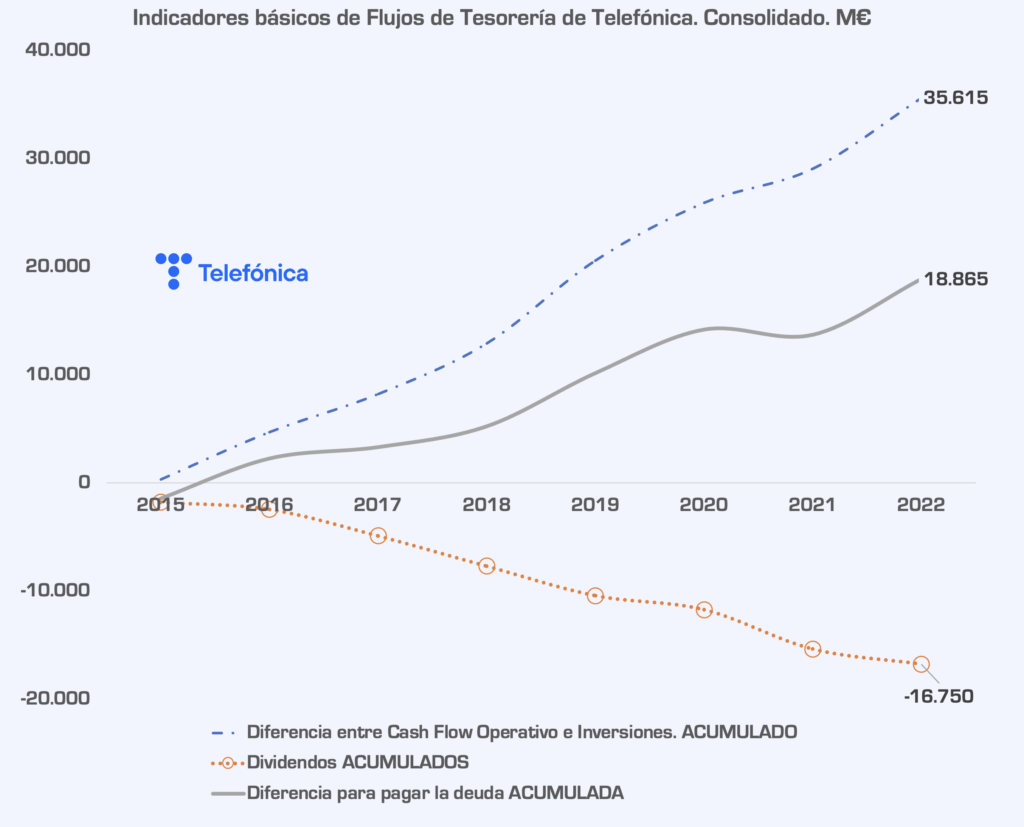

De hecho, si hacemos un análisis acumulado, entre la diferencia de los flujos operativos y las re-inversiones, y le quitamos lo que pagó de dividendos a sus accionistas, se observa que los 18.000 M€ de euros acumulados no daban para liquidar los más de 21.000 M€ de deuda que logró quitarse.

Los accionistas de Telefónica se llevaron dividendos por importe de casi 17.000 M€ desde 2015, pero estos sólo se pudieron pagar, sin entrar en insolvencias con los bancos, gracias a los más de 16.000 M€ de venta de activos y negocios de los que se fue deshaciendo Telefónica. Sin estas operaciones, ni los accionistas se hubieran podido llevar dividendos a sus casas, ni los bancos tendrían asegurados el pago de todas las deudas.

El aterrizaje forzoso que hizo Álvarez-Pallete en Telefónica se puede, por tanto, sintetizar en varios puntos:

- La caída de ventas entre 2015 y 2022, le hizo perder a Telefónica más de 11.000 M€ de margen bruto (ventas menos aprovisionamientos) anuales. Esto es la primera puerta de entrada del oxígeno en una empresa.

- Vendió activos y negocios por importe de 16.000 M€,

- Para liquidar más de 21.000 M€ de deuda.

- Aprovecharon muy bien la política del Banco Central Europeo que desde el verano de 2015 empezó a comprar deuda a las empresas. Esto le permitió a Telefónica colocar deuda a muy largo plazo a precios realmente bajos. Sólo en 2019 logró que el BCE le comprara deuda a 20 años con tipos de interés por debajo del 2%. ¿Quién da más?

- El año antes de entrar Álvarez-Pallete (2015), Telefónica reinvertía el 98% de sus flujos de caja del negocio. En 2022, reinvierte el 45%. Esto le permite liberar unos 6.500 M€ de tesorería ordinarios anuales; algo absolutamente crítico para sobrevivir.

- Cuando llegó Álvarez-Pallete en 2016 Telefónica tenía 15.500 M€ más de obligaciones de pago que de cobro inmediatas (menos de un año). En la actualidad, tan sólo 544 M€. El enfermo, dejó de desangrarse.

- En términos de cifra de negocio por cada euro de personal, Telefónica hoy es un 37% más productiva que en 2015. Y un 14% más eficiente en gastos de explotación que hace 8 años.

- La vocación de pacto con los sindicatos fue una de las fortalezas de este proceso silencioso. Sólo en 2023, Telefónica pactó una subida de salarios superior al 7% con el acuerdo social.

- Y todo ello, además, sin sacrificar la calidad o el posicionamiento en el sector, ya de por sí complejo, de las telecomunicaciones. De hecho, se acaba de hacer público el informe Telecom Services Sector Scorecard, elaborado por la empresa británica GlobalData. En ella se analiza el posicionamiento de las 58 telecos más relevantes del mundo en los diez temas más importantes para el sector. Telefónica lidera este ranking y se le considera la compañía del sector mejor preparada para el futuro. Telefónica Tech es la joya de la corona de futuro y que crece a doble dígito anual: negocio mucho menos intensivo en capital y más intensivo en conocimiento.

- A pesar del desplome bursátil, Telefónica fue capaz de cuidar a sus accionistas (y seguir apagando todos los fuegos del aterrizaje forzoso): repartió una media de 2.000 M€ en dividendos cada año desde 2015 hasta 2022.

En definitiva, Telefónica es el caso crítico de una empresa que tenía sobrepeso (exceso de grasa por deudas), que no era sostenible porque su rentabilidad era muy reducida, no le llegaba el oxígeno (flujos de caja) a sus órganos vitales (pagar deudas y re-invertir) y en cualquier momento podía haber pasado la delgada línea del riesgo y tener que echar el freno de mano y re-negociar con sus acreedores. Pero frenó el impacto. El colesterol ha bajado, el oxígeno ha llegado y la deuda se ha controlado.

El equipo de Álvarez-Pallete, a un año de que Telefónica cumpla 100 años, logró transformar el modelo de negocio casi por completo. Su actividad se ha reducido de forma notable y tiene que seguir trazando estrategias sólidas de largo plazo para aumentar su rentabilidad (aún contaminada por resultados extraordinarios). Y en un escenario de competencia en el sector que no tiene nada que ver con el de hace un siglo cuando Telefónica tenía un monopolio infranqueable.

Quizás la mentalidad de maratoniano de Álvarez-Pallete le haya ayudado a sortear los problemas y recuperar la senda del equilibrio. Ha aterrizado y han sorteado una debacle. Pero el desafío no ha acabado en un mundo global y competitivo. Es un equilibrio muy inestable en un negocio que requiere de mucha innovación y, sobre todo, mucha re-inversión y profundo conocimiento.

¿Podrá McKinsey aportarle ideas? Me temo que cuando McKinsey llega a la ciudad problemas a la vista. Pero Álvarez-Pallete tiene motivos para estar orgulloso de su equipo y quizás ahí tiene la solución…y no en consultores de cheques millonarios.

8 Comentarios

Y el dinero que se mal gastó en comprar los derechos de gran hermano, antena 3 (para controlar los contenidos de los informativos) y posteriormente el país, no decís nada

Pallete es el último de una serie de gestores que desconocen el negocio y no quieren entenderlo, creen que las finanzas harán vender y mejorar o mantener la cuota de mercado, les dan lo mismo las Telecos que los coches que los collares , todo son números.

A la deuda estratosférica en inversiones de nula rentabilidad , no se llega sin un cúmulo de malas decisiones , siendo su caudillo el inefable Villalonga.

En descargo de Pallete el enemigo ha sido y es la UE con una regulación que se ha cargado el sector , dejando a los USA como reyes del mambo y a seres como Zuckerberg como los genios de las TIC.

Ole i ole por la gestión de Álvarez Pallete i su equipo, realmente es una gestión de admirar, salvar la gestión en los años que era un monopolio, con una deuda impresionante, i entrar en lo que desde hace unos años es una jungla,que unos devoran a los otros(fusiones, opas,ect)es de admirar. Me gustaría ver como en el 100 aniversario, deja a la compañía con.poca deuda y una proyección hacia el futuro de lujo. Pero que controle las cuotas mensuales que ya nos cuesta pagarlas. Un pelin menos de DVD2, pero unas cuotas muy competitivas.

Artículo muy interesante, no era consciente de que la situación de la empresa hubiera llegado a ser tan crítica. Ahora me explico algunas ventas que en su momento no entendí.

Cordial saludo. La mejor estrategia empresarial, considero que debe ser orientada en la sostenibilidad ambiental y con medidas establecidas por la OMS. Gracias.

Todo esto sería un bonito cuento con moraleja sin la pregunta obligada y fundamental: ¿Era Pallete un outsider al que le dieron los mandos del avión y corrió a salvarlo, o formaba también parte colaboradora y necesaria del equipo y consejo que casi estrella el avión?

No vamos a entrar en que es de sobra conocido que se paga premios fake con el dinero de los accionistas, o que lo que hace es sacar al de Compro Oro las joyas de la abuela, o que paga lo que sea (con el dinero de los accionistas, de nuevo) por un post que le favorezca ese ego de cartón piedra. De cartón piedra ha dejado la casa. Ya solo queda esperar a que alguien le dé una patada y se desmorone. 2 prórrogas antiOPA con la lamentable excusa de la pandemia son ya demasiadas para la paciencia de Europa. Pero por favor, más autocrítica, que es fácil comprobar dónde y desde cuando estaba este señor mientras se tomaban (con el mismo equipo) decisiones de endeudarse y wayras varias.

Gracias por tu opinión. No obstante, estar en un equipo, aunque seas el director financiero, y menos en una ‘mole’ como Telefónica, no te carta blanca para dirigir nada y menos para tomar decisiones complejas de calado. Lo que es objetivo es SU PRESIDENCIA, donde él tiene capacidad para elegir a su equipo. Ahí sí. Y hay datos que hablan por sí mismos. Por supuesto, hay barcos que no se pueden cambiar…

Lo que no cuenta el artículo, es que en este periodo de Pallete, Telefónica se ha deshecho de más de 8.000 empleados con la pérdida de personal con conocimientos técnicos en telecomunicaciones y en su política de ventas para reducir la deuda, se ha deshecho de la casi totalidad de estaciones base de Móviles y seguro que cuando se vacíen las centrales de cobre, se venderán edificios emblemáticos seguramente a fondos buitre o grandes inversores extranjeros que harán realmente el negocio. En unos pocos años Telefónica se convertirá en un Orange más o quizá Vodafone porque ya está perdiendo la capilaridad que disponía. Bien para las operadoras francesas o británicas que estrechan la diferencia. Creo que a nivel europeo esto solo lo salvan posibles fusiones entre grandes porque las compañías de referencia cada vez tienen menos pulmón para invertir en redes