El Gobierno acaba de anunciar una subida del IVA y otros impuestos indirectos (bebidas alcohólicas, tabaco e hidrocarburos) y una rebaja de las cotizaciones sociales. Esta combinación de ambas medidas ha ganado notoriedad durante los últimos meses a raíz de la propuesta de Emmanuel Fahri (Harvard), Gina Gopinath (Harvard) y Oleg Itskhoki (Princeton) titulada “Una opción de devaluación para el sur de Europa”.

El Gobierno acaba de anunciar una subida del IVA y otros impuestos indirectos (bebidas alcohólicas, tabaco e hidrocarburos) y una rebaja de las cotizaciones sociales. Esta combinación de ambas medidas ha ganado notoriedad durante los últimos meses a raíz de la propuesta de Emmanuel Fahri (Harvard), Gina Gopinath (Harvard) y Oleg Itskhoki (Princeton) titulada “Una opción de devaluación para el sur de Europa”.

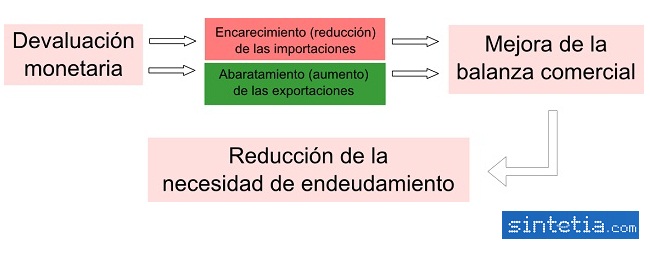

La propuesta nace de un artículo formal de investigación, el cual, a pesar de poder resultar un tanto arcano, se puede resumir de forma sencilla. Cuando un país goza de autonomía monetaria, esto es, cuando puede devaluar o apreciar su moneda, esta herramienta se puede utilizar para conseguir equilibrar una balanza comercial negativa o para conseguir una bajada real (¡y encubierta!) de salarios, lo cual puede ayudar a salir de una recesión.

¿Por qué es necesario mejorar la balanza comercial?

Aquí es necesario aclarar, ¿por qué es importante reducir una balanza comercial negativa? En circunstancias normales, una balanza comercial negativa no es per sé algo malo; solo indica que se está consumiendo más de lo que se produce, lo cual se está compensando con una entrada de capitales (bien sea a través de una mayor inversión extranjera o a través de un mayor endeudamiento).

Este fenómeno (déficit comercial = entrada de capital o deuda) es una identidad contable poco conocida. Y, aunque generalmente no reviste mayor importancia y tiende a equilibrarse con el tiempo, el problema actual de España es que la compensación de este déficit se está produciendo casi íntegramente a través de mayor deuda… en un contexto de fuerte restricción crediticia. El déficit comercial de España en 2011 se encontraba todavía alrededor del 4,3%. Es decir, el ajuste agregado de la economía española aún no ha comenzado, pues en 2011 han entrado todavía capitales (deuda) para cubrir un desequilibrio del 4,3%. Y aquí es necesario aclarar que el responsable de dicho desfase es el sector público, que ha presentado un déficit –es decir, nuevo endeudamiento- del 8,5% del PIB, lo cual implica que, en cambio, el sector privado (empresas y familias) sí que ha comenzado el ajuste, ahorrando en términos netos la diferencia hasta el 4,3%.

Así, parte de la solución a nuestros problemas pasa por entrar definitivamente en una senda de desapalancamiento (devolución neta de deuda), de forma que los acreedores internacionales se crean que España puede ser un país responsable que no consume sistemáticamente más de lo que produce. Y, en cierto modo, ya se ha conseguido en términos de ingresos y gastos corrientes, puesto que ese 4,3% de déficit es equivalente al gasto público en el pago de intereses de la deuda pública. Es decir, si no tuviésemos deuda pública, España estaría ya estabilizada.

La devaluación fiscal

España no dispone del recurso a la devaluación, al menos con sus principales socios comerciales, los miembros de la UE. Una moneda común solo es, en el fondo, un sistema de tipos fijos de cambio. La unión monetaria tiene otras ventajas, por supuesto, entre las que destaca el acceso a financiación mucho más barata. El porqué es sencillo: los países pequeños con autonomía fiscal suelen responder a las recesiones devaluando su moneda, pero como los acreedores anticipan esto, suelen pedir intereses mucho más alto antes de financiarlos para cubrirse del riesgo cambiario (si compras un bono argentino que promete pagar un 10% a un año pero un año después el peso argentino ha perdido un 20% de su valor, ¡al transformar el bono en euros has perdido un 10% en un año!).

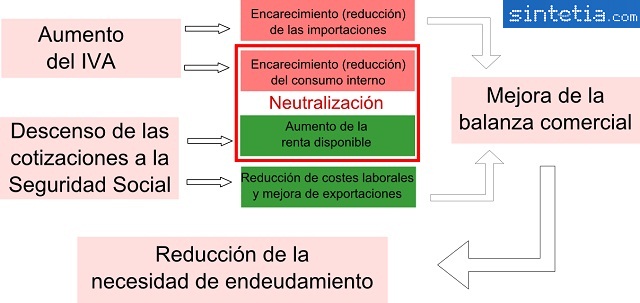

Pues bien, lo que han demostrado Fahri, Gopinath y Itskhoki (bajo una serie de supuestos razonables) es que un país puede obtener efectos idénticos a una devaluación monetaria mediante una combinación de dos medidas fiscales: un aumento del IVA y una disminución de las cotizaciones sociales. Veamos los paralelismos paso a paso:

Una devaluación monetaria…

- Encarece relativamente nuestras importaciones, es decir, aumenta el precio “en euros” del petróleo o del cobalto. Compramos menos cantidad de dichos materiales.

- Al mismo tiempo, abarata nuestras exportaciones, haciéndolas más competitivas. Aquí es necesario señalar que los precios pueden ajustarse para neutralizar este efecto, pero esto depende de la medida en que cada producto se consume internamente y se exporta. Por ejemplo, si tenemos una empresa que produce naranjas y vende el 100% a Noruega y el euro se deprecia un 20%, reaccionaremos subiendo el precio en un 20%. Venderemos las mismas naranjas, aunque en términos de moneda nacional nuestras exportaciones han subido.

Una devaluación fiscal…

- La subida del IVA encarece el consumo en España de bienes tanto nacionales como extranjeros. La subida, por tanto, hace que importemos menos (como en la devaluación monetaria)… pero también que consumamos menos bienes interiores, reduciendo la demanda sobre nuestros bienes.

- La reducción de las cotizaciones a la Seguridad Social tiene dos efectos: (i) aumentar la renta disponible de los trabajadores y (ii) reducir los costes laborales en las empresas.

- Es necesario recordar que la magnitud de la incidencia cada efecto depende de las elasticidades de la oferta y demanda de trabajo, y no de en qué parte de la cotización (trabajador vs empresa) se aplique dicha rebaja. Es decir, tanto si la rebaja se realiza sobre la parte que (supuestamente) paga el trabajador como en la que (supuestamente) paga la empresa, el efecto será el mismo.

- El aumento de la renta disponible contrarresta la caída en la demanda de bienes interiores por la subida del IVA.

- La disminución de los costes laborales permite a las empresas que exportan reducir su precio para ganar competitividad y exportar más. Además, las exportaciones están exentas de IVA, por lo que no se ven afectadas por la subida.

La conclusión es que la combinación de ambas medidas fiscales puede surtir el mismo efecto que una devaluación monetaria, pero sin sufrir los efectos adversos sobre la capacidad de financiación. No obstante, una clave de la propuesta es que la medida sea neutral en lo recaudatorio, es decir, que el cálculo de la modificación de ambos impuestos debería realizarse con el fin de conseguir un efecto nulo sobre la recaudación fiscal. Pero, en cambio, la justificación que el gobierno realiza es recaudatoria, planeando ingresar en términos netos 8.000 millones más cada año.

Es decir, es probable que la magnitud de la subida de los impuestos indirectos sea mucho mayor que la reducción de las cotizaciones. Volviendo al diagrama anterior, ello significará que el aumento de la renta disponible no compensará la subida del IVA, por lo que la demanda interior finalmente se reducirá, con el consiguiente efecto contractivo. Quizás a estas alturas de la crisis de deuda soberana, aceptar la contracción de la actividad sea de nuevo la única salida.

Por último, una devaluación fiscal tiene, dentro de nuestro país, unos claros perdedores: los pensionistas, que soportarán la subida del IVA sin beneficiarse del descenso en las cotizaciones sociales, y en general todos los colectivos que no cotizan a la Seguridad Social. Para estos colectivos, la pérdida de poder adquisitivo será mayor que en la media. La devaluación fiscal es una buena medida a la hora de reducir nuestra necesidad de endeudamiento, pero, como tantas otras decisiones de política económica, tiene también sus ganadores y sus perdedores.