Fabrico trenes pero invierto en una empresa de impresión 3D industrial. Vendo todo tipo de calderas y calefacciones, pero me interesa invertir dinero, tiempo y personas en una empresa muy joven especializada en fabricación aditiva. Mi fuerte es la leche y todos sus derivados, pero creo en las posibilidades de la biotecnología y apoyo proyectos desde su constitución, arriesgando. Vendo carburante, pero participo en el accionariado de empresas de medios de pago y destino mucho dinero las que aportan soluciones a través del Internet de las Cosas. ¿Qué tienen todas empresas en común? Que invierten para innovar. Ponen la cartera, las personas y la agenda donde ponen las ideas, después de evaluarlas.

Innovación, startups, liderazgo, y un cóctel de palabras similares, nunca faltan en cualquier empresa —en las presentaciones corporativas y en los planes estratégicos a varios años—. Pero lo importante no son los ingredientes, son los platos que se cocinan con ellos. Existe una oleada de nuevos profesionales de la cocina muy atractivos, silenciosos, que saben conquistar con sus platos al resto del mundo. Cada vez más empresas con capacidad para generar recursos, ponen foco en el medio plazo, tienen ganas de experimentar, luchan contra sus hipopótamos, reconocen, con humildad y valentía, que hay mucho talento ahí fuera; que el futuro no se construye sólo con los cocineros que tenemos en casa, que hay que invitar a otros cocineros, con otras motivaciones, acostumbrados a trabajar con otros medios, y a obtener cosas mucho más sofisticadas de lo que parece.

Cada vez hay más empresas asumen que su verdadera política de innovación consiste en abrirse a otras empresas, a veces muy pequeñas, aunque no sumen en cifra de negocio, pero sí suman en capacidades y en potencial de futuro.

Cuando las grandes empresas invierten en las pequeñas…

Cada vez hay más empresas que invierten en compañías jóvenes, emulando a las gestoras de capital riesgo, pero con un matiz diferente: su vocación suele ser la permanencia. No les gusta vender sus participaciones en estas empresas al mejor postor al cabo de un tiempo. Entran en su capital para quedarse, creen en sus negocios y crean pasarelas claras y decisivas con estas empresas. Porque es un vehículo para aprender con ellas, lanzar desafíos, tratar de sacar nuevos productos, nuevas formas de hacer las cosas, y buscar la manera de que ese chorro de talento acabe haciendo más grande a lo pequeño (la startup) y mantener joven lo grande.

Aunque tengamos una gran habitación muy espaciosa y repleta de personas con mucho talento, el aire se vicia y suele ser fruto de bacterias y virus que nos acaban poniendo enfermos. Además, hay que desafiar siempre a los listos de esa habituación, hay que evitar que se conviertan en hipopótamos y maten cualquier cosa que suponga nuevo oxígeno. Por eso existe todo un mundo por descubrir cuando abrimos las ventanas y dejamos circular el aire: escuchamos otras voces, vemos otras posibilidades y descubrimos más allá de nuestras narices. Cuanto primero lo hagamos, más calará en nuestros pulmones esa pureza del oxígeno, y más ganas y capacidades desarrollaremos para seguir creando valor.

Llevo años trabajando con grandes corporaciones que saben pensar en pequeño, cuidan su ecosistema joven, invierten en él, aunque las empresas en las que inviertan facturen menos que lo que gastan ellas en teléfono. Están muy interesadas en saber qué hacen, qué proponen al mundo, cómo se organizan, cómo sobreviven, sobre todo con tan pocos recursos y tanto talento por metro cuadrado.

En el último año, especialmente, he disfrutado desde la sala de máquinas como se han logrado canalizar participaciones, alianzas y puentes seguros entre grandes y pequeñas empresas.

Esa transfusión de sangre entre grandes y pequeñas con ritmos, culturas, capacidades y motivaciones distintas es apasionante. Recuerdo cuando The Economist abordó esta cuestión, ante la explosión de la presencia de startups en nuestras vidas.

Decía The Economist que «las grandes pueden, pero las pequeñas lo hacen». Y no le falta razón. Pero las pequeñas pueden hacer cosas explosivamente diferenciales cuando están acompañadas de grandes.

A veces la velocidad, la agilidad, las ganas, la creatividad de lo escaso, hace milagros. Si todo eso lo canalizas con el apoyo, la confianza y la potencia de empresas de mayor tamaño, salen chispas.

Ninguna empresa es una isla

En el managament más ‘clásico’ se nos incrustó una cultura férrea de la empresa como una isla: grandes departamentos de I+D cerrados y herméticos; canales y contratos de distribución cerrados y secretos; la información comercial o estratégica es un tesoro a proteger: sólo los elegidos pueden sumar para cambiar la dirección del barco, el resto cumple órdenes. Las relaciones con proveedores son lineales y jerarquizadas: «yo te pido y tú me das, en el menor tiempo posible, al menor precio posible y con la mayor dilatación posible en el pago».

En el interior de la isla las cosas no van mucho mejor: departamentos que no saben lo que hacen unos y otros; relaciones jerárquicas férreas; presupuestos que se convierten en un juego de suma cero (sólo puedo ponerme más medallas en mi departamento cuando le resto recursos al resto); las finanzas se convierten en un mecanismo de control y una forma de conducir con el retrovisor, a la espera de que llegue la próxima curva y que nos haga levantar la cabeza.

Este management aún está muy presente en nuestras vidas, en organizaciones con cierto poder de mercado (no digamos las administraciones públicas), que no sienten el aliento en la nuca de la competencia, de la tecnología o de la eclosión constante de los cambios en sus mercados. Pero ya quedan pocos mercados con ese supuesto poder.

Los ciclos de vida de las empresas se hacen más cortos, como el de los productos. La agilidad no es una opción, es una forma de vida. La flexibilidad lucha contra las barreras de la burocracia, y como no pueda pasar por ellas el riesgo se dispara. La interconexión de personas, departamentos, proveedores y toda una red de empresas fuera de la isla se convierte en la única manera de crear oxígeno.

Asumir que cualquier imperio puede durar muy poco es tremendamente duro, pero necesario para construir otro tipo de empresas. Emergen tecnologías, empresas pequeñas que como cohetes logran poner en órbita nuevas tecnologías que rompen la forma en la compramos, lo que compramos, facilitan información sobre precios y oportunidades para el cliente, y rompen monopolios. Lo que se podía soportar con un coste determinado ahora, como empresa, lo tienes que hacer con mucho menos; por lo que antes cobrabas al cliente, ahora o lo regalas o pierdes el cliente. Llega competencia por los cuatro puntos cardinales. La velocidad impera, pero más aún la flexibilidad y la agilidad. Y, sobre todo, la capacidad de absorber conocimiento, anticiparte a lo que viene y asumir, con mucha humildad, que esa isla o tiene conexiones con el exterior —férreas, de igual a igual, con capacidad de aprender, cooperar y dejarse desafiar— o su futuro será demasiado negro.

¿Pero esto no es cosa de Google, Facebook o Apple que están todo el día comprando empresas, es más, hay startups cuyo único motivo de vivir es que las compren esas grandes? No. Hay tecnologías y capacidades de startups que sirven para todo tipo de empresas mucho menos “exóticas” que Google o Apple.

No hay empresa que pueda escapar de esta necesidad de aprendizaje y cooperación sólida e inversión con jóvenes empresas. Esto no va de sectores, ni de la madurez o no de un mercado. Ya no hay sectores maduros, todas las piezas del puzle se mueven constantemente y cambian las reglas rápidamente: ¿es madura la música, la telefonía, la comunicación, el sector del taxi, la hostelería, el café, los yogures… y así podría seguir? Lo que son maduras y se oxidan son las empresas, sobre todo si se comportan como meras islas.

Un coche es un ecosistema de startups

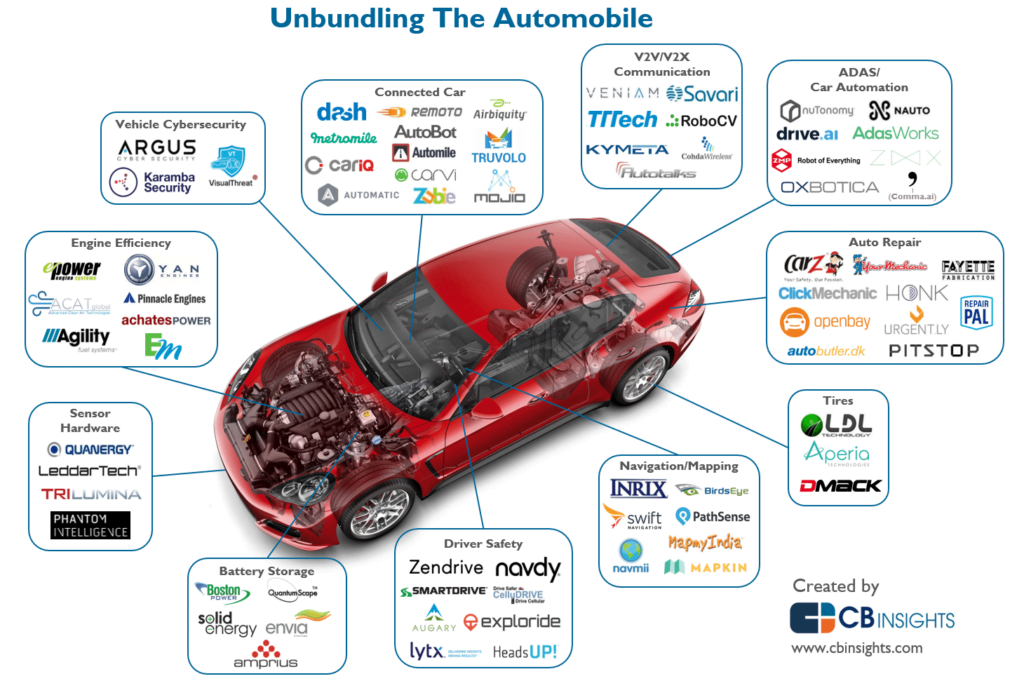

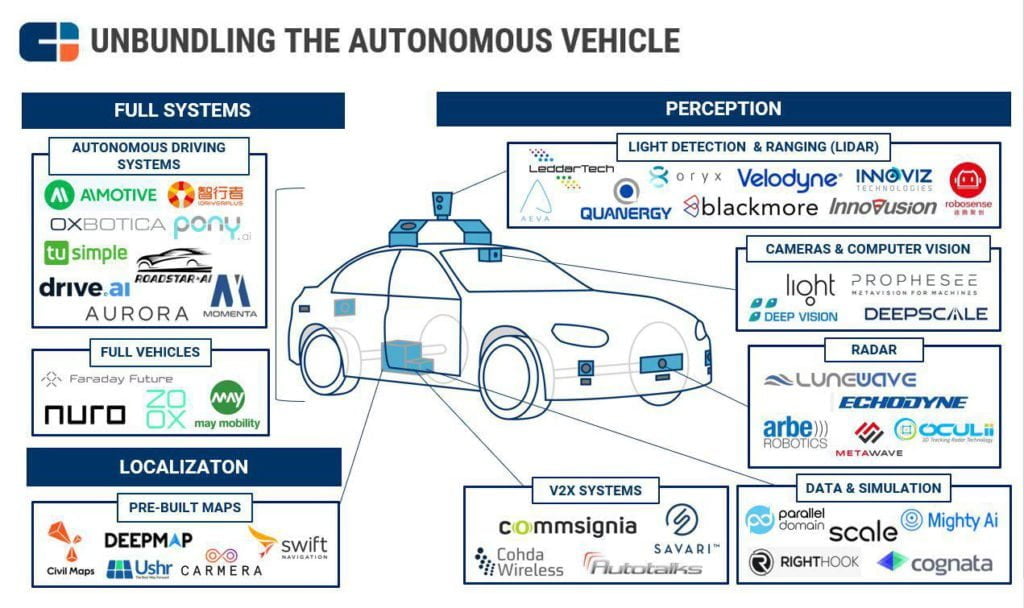

Piensa en un coche… el ecosistema de startups, conocimiento y conexiones con las empresas fabricantes —que si no están conectadas con las jóvenes serían totalmente vulnerables— es altísimo. Aquí dos buenas infografías de CBInsight. La primera es la red de startups que con cierto éxito ya operan en una parte muy concreta de un vehículo; y la otra, el ecosistema startup que ya está teniendo un papel importante en la nueva etapa del vehículo autónomo.

¿Cómo se convive o construye en este ecosistema? Desde luego, la forma de competir es radicalmente distinta a la época de Henry Ford, pero también a la de los 90 e, incluso, a la de principios de este siglo.

Ningún gran jugador de la fabricación de vehículos está ajeno al mundo de inversión en jóvenes empresas: todos tienen sus fondos, sus personas, sus recursos y miman con el máximo cuidado la creación de este ecosistema alrededor de ellas. Porque esto las convierte en más resistentes —o algo menos vulnerables—, les permite innovar y llegar al mercado de forma más rápida, y con más calidad; operan con mucha más flexibilidad y les obliga a mantenerse eternamente entrenados. Habilitan procesos para recibir constantemente proyectos, ideas sobre la que invertir, propuestas muy reales y sólidas con universidades; trazan acuerdos de colaboración con fondos de capital riesgo en todo tipo de fases, pero sobre todo en las más embrionarias.

Las empresas cuando crecen (y no hace falta facturar más de 100 millones de euros) se tienen que convertir, quieran o no, en inversoras de otras empresas: más jóvenes, más embrionarias, con más riesgo porque tienen mucho por descubrir y validar. Las empresas ya no sólo compran máquinas, hay un nuevo mundo de inversión cada vez más profundo e interesante… e intangible.

Esto obliga a cambiar la forma en la que se hacen las cosas. Me gusta citar a menudo esta gran reflexión de José Luis Vallejo porque explica muy bien lo que hace fuerte a una organización hoy:

«mezclar gente complementaria, mezclar sinergias entre sectores, tecnologías o conocimientos que normalmente están repartidos, extraer valor de esas visiones complementarias que otros tienen de manera compartimentada: a las empresas grandes les hacen falta las maneras de hacer de las startups, a las startups les hace falta pensar a lo grande, a la gente de la universidad les hace falta buscar un enfoque práctico a sus conocimientos, a los planes de negocio les hace falta tecnología, a los ingenieros les hacen falta los de marketing, y a los que diseñan productos les hace falta saber lo que el estado del arte en distintas disciplinas hoy nos posibilita»

Y como decía, especialmente este pasado año he estado en la trinchera de importantes operaciones de empresas establecidas, de distintos tamaños (desde cotizadas en bolsa a pequeñas), que operan en sectores tecnológicos y no tecnológicos; que venden en mercados de distribución o directamente a cliente final; que exportan con intensidad o que empiezan a hacerlo. Todas buscan, de alguna forma, esa hibridación y esa forma de reforzar su posicionamiento en el mercado.

No hay una foto estrictamente común, pero sí hay una serie de características que se tienden a repetir:

1.- No son operaciones estrictamente financieras.

Cuando una empresa de cierto tamaño invierte en una compañía joven no suele hacerlo analizando la rentabilidad financiera a corto plazo, ni incluso a medio plazo, de esa inversión. En el sentido de que son inversiones más estratégicas, con mucha vocación de negocio. Buscan crear capacidades para mejorar su negocio (el de las grandes) haciendo crecer a las pequeñas. Se aportan conocimientos, se desafían y se ayudan para hacer cosas distintas, en mercados distintos, con clientes distintos y, sobre todo, desafiando las lógicas y las inercias.

2.- Que no sean operaciones financieras no quiere decir que no se evalúen con criterios financieros.

Aquí es donde está nuestra mayor contribución a estos procesos. Estas inversiones estratégicas se fijan con criterios muy similares a los de la inversión en valor (value investing): se analiza con detalle el modelo de negocio, las fuentes de creación de valor de la empresa joven, las de la grande, las pasarelas de ese valor conjunto (sin romper la independencia y la frescura que existe entre ambas). Se analizan las necesidades de tesorería, la capacidad o no de generar caja, las posibilidades de llevar servicios/productos de forma inmediata al mercado, con márgenes relevantes y con capacidad para crecer en ventas y en estructuras de gestión. Se evalúan los 4 grandes riesgos que toda inversión tiene en sus primeros estadios: el tecnológico, el de mercado, el de gestión, y el de la capacidad de crecer.

Este tipo de inversiones requieren de una ‘monitorización’ constante, lo que a mí me gusta denominar ‘un GPS financiero’. Porque son empresas con información muy básica (no suelen tener un pasado relevante y están habituadas a tomar decisiones en contextos de gastos ciertos frente a ingresos inciertos).

Aunque ningún plan de negocio de una empresa joven (tampoco de una grande) se soporta más allá de unos meses sin desviaciones, en este tipo de inversiones se simulan escenarios, se hacen sólidos análisis de sensibilidad, se estudian cómo de reales pueden ser las posibilidades de futuro y cómo llevarlas a cabo.

Se crean, en definitiva, simuladores o bancos de pruebas para dibujar un futuro conjunto. Y esa monitorización es la que ayuda a crear información nueva para tomar decisiones nuevas. La agilidad financiera se IMPONE en las empresas, y más en este tipo de relaciones (grandes-pequeñas) para crear valor.

3.- Son decisiones interdisciplinares.

No habrá agilidad, no habrá banco de pruebas de futuro, ni sensibilidad, ni pensamiento de horizontes de largo plazo, si sólo están en escena los financieros. Como tampoco serviría de nada que las decisiones se tomaran estrictamente por criterios técnicos o comerciales. En estos procesos de inversión —que repito, en términos relativos son cantidades que podrían resultar pequeñas— hay una implicación fuerte entre departamentos, y un impulso decisivo de la dirección general. Toda la cadena de valor, todo el proceso, se va validando, y unas finanzas ágiles y útiles ayudan a traducir todo eso en riesgo, valor y decisiones que se conviertan en una visita al notario y una buena redacción de acuerdos con incentivos adecuados, donde todos ganen.

4.- La vocación de largo plazo es clave para ampliar el core business de las empresas establecidas.

La participación en jóvenes empresas suele ser, inicialmente, minoritaria, en torno al 25%, o menos. Pero en estos procesos, se visionan, como decía, caminos de largo alcance, aunque parezcan improbables a corto plazo. Se suelen trazar mecanismos para que las empresas grandes vayan adquiriendo más participación, y los fundadores de las startups hagan líquido ese valor con el tiempo.

Digamos que si las cosas van relativamente bien, la salida (el exit, en palabras de capital riesgo) está en “casa”. Pero normalmente no suele ser una integración del 100%, sobre todo si el éxito de la joven empresa depende mucho de la capacidad de visión y liderazgo de sus fundadores. Suelen crearse incentivos para que esos fundadores permanezcan y sigan creando valor, pero ya dentro de una empresa de mayor tamaño, que ha integrado en su negocio una empresa en la que invirtió en su etapa más embrionaria.

Esta nueva forma de inversión no sólo es apasionante: aumenta el tamaño de las empresas, las hace más competitivas, permite incorporar conocimiento de forma recurrente y siempre se exploran caminos alternativos. Y esto ocurre tanto para las grandes como para las muy jóvenes. En las dificultades de construir nuevos negocios con éxito, la clave siempre pasa por trazar relaciones de ganar-ganar. Pero también implica controlar las expectativas irracionales que pueden dar al traste con este tipo de relaciones de inversión.

Una empresa grande no puede pretender que una empresa pequeña tenga ni los procesos, ni las personas que tienen las grandes. También es irracional querer que una joven empresa tenga todos los aspectos del modelo de negocio testados: mercado, tecnología, equipos, clientes… Una startup es una empresa en constante proceso de validación. Eso hay que asumirlo o no estaremos evaluando bien esa inversión estratégica. Por esa razón, para invertir en estas compañías se suele necesitar otra ‘frecuencia’ financiera. Una frecuencia que sintonice con el futuro, visione escenarios y asuma que hay mucha incertidumbre a resolver con cada paso. Porque cada paso aporta información sobre la cual decidir. Y esto es lo que implica una agilidad que no va a caber en un SAP. Asumamos esto, o estamos perdidos.

Tampoco se pueden tratar las inversiones estratégicas como si fueran financieras: invertimos una cantidad (muy pequeña, en términos de negocio para las grandes) y esperamos a ver qué pasa. Eso está abocado al fracaso, tiene que haber algún tipo de conexión: crear producto conjunto, ayudarles a entrar en canales de distribución, pensar juntos, ayudar a gestionar mejor, aportar consejos de las personas más experimentadas de la empresa, aportar capacidades industriales o tecnológicas. Hay un sin fin de apoyos y ayudas, más allá de las financieras, que aportan incluso mucho más valor que la propia financiación.

Quien piense que invertir en startups no supone dedicar personas, horas y recursos a cuidar ese ecosistema, está abocado a perder su dinero. O más bien —que es lo que suele pasar en muchas grandes compañías que se involucran en este tipo de iniciativas— se quedan en un bonito paquete de marketing y comunicación, pero que no crea valor real ni financiero.

Este nuevo tipo de management —más abierto y más intagible— es una bomba de crear valor y futuro cuando se trata a estas inversiones como un proceso que se cuida y se mejora cada día, que permite experimentar para crear valor más allá de corto plazo, reforzar capacidades de empresas que no están en nuestras oficinas y de las somos accionistas; y sobre todo cuando se involucra a toda la organización para sumar y aportar, y con ello se transforma cada día la cultura pro-emprendimiento de las grandes empresas.

Por último, los fundadores de startups también tienen que cuidar mucho sus expectativas irracionales. Si creen que la participación de una gran empresa en su capital es una fuente ilimitada de financiación; si creen que tienen que dejar de luchar, de pensar en soluciones nuevas y de seguir validando todos los procesos; si creen que ya no tendrán que preocuparse por sus finanzas (la grande lo hará), por sus ventas (la grande venderá por nosotros) o por sus equipos (la grande nos aportará el talento que necesitemos); si creen todas estas cosas están muy equivocados. Porque no crearán valor, porque dejarán de ser una expectativa para convertirse en un lastre; porque consumirán y no aportarán… y acabarán convirtiendo en empresas zombies, sin futuro.

Los ecosistemas funcionan mejor cuando se sigue manteniendo la independencia (que no albedrío o falta de control) de las pequeñas, su modo de hacer las cosas, su necesidad de gastar cuando duela, exprimir la creatividad que aporta la escasez; obligarse a buscar lo antes posible el oxígeno a través de los clientes; nunca dejar de morder en futuro, y sorprender a sus accionistas, en este caso a una empresa de mayor tamaño que les participa.

Convertirse en imprescindible, en un aliado sólido, en una energía que se transforma en valor, es la mejor vía para disparar el valor de una empresa joven; es la manera de que el pez grande se haga más grande y resistente haciendo grande y resistente al pequeño.

Ya no hay sectores maduros, hay empresas que envejecen.

Las empresas no son islas, sino que son entramados llenos de cables, intereses, incentivos y relaciones que hay que cuidar. Las empresas más sólidas crecen a través de ecosistemas sólidos de jóvenes empresas. Esta es una forma muy sana de construir país, de tener natalidad empresarial, de asegurar que lo grande sigue siendo competitivo y lo pequeño sobrevive, crece, crea valor y se hace grande. En el País Vasco hay una iniciativa que conozco bien y me parece fantástica, el programa BIND 4.0, cuyo objetivo es que las grandes empresas asuman el rol de cooperar y hacer de locomotora de startups jóvenes muy especializadas en tecnologías emergentes. Y los resultados están siendo increíbles. Pongamos un poco más de foco en este tipo de operaciones. Son capital riesgo silencioso, industrial, pero muy productivo, con una capacidad imponente para crear riqueza y empleo.

1 Comentario

Tremendo artículo! Me ha encantado, sin duda que es una etapa interesantísima la que estamos viviendo y aún mas la que esta por venir.