En noviembre de 2013, los jóvenes socios fundadores de Snapchat se convertían instantáneamente en estrellas mediáticas. Y no sólo por su juventud -Evan Spiegel tiene 23 años y 25 su socio Bobby Murphy-, ni por haber creado un servicio de mensajería instantánea de popularidad mundial por la autodestrucción automática de sus mensajes segundos después de ser enviados. Se convertían en estrellas mediáticas por decir no a uno de los gigantes mundiales “de moda”, Facebook. La oferta parecía imposible de rechazar: 3.000 millones de dólares por una sociedad sin beneficios. ¡Incluso llegaron a rechazar otra oferta superior poco después!

La noticia ha generado todo tipo de debates y de preguntas: ¿cómo es posible que desestimasen 3.000 millones de dólares por una empresa sin un solo dólar de beneficios? ¿Es ésta la constatación de una nueva burbuja en Internet? La oferta inicial había comenzado en 1.000 millones de dólares, cantidad muy similar que aceptó Instagram para pasar a formar parte de Facebook.

Los numerosos interrogantes nos han animado a intentar aportar algunas ideas sobre qué hay de singular en estas empresas para que ocurran estas cosas: ¿Qué ha sucedido para que una oferta de 1.000 millones se convierta en otra de 3.000 millones? ¿Cómo se puede ofrecer tal cantidad sin generar beneficios positivos? ¿Cómo se valoran este tipo de compañías? ¿Pasarían la “prueba del algodón” financiero clásico que nos llevaría a estimar unos flujos de caja futuros y descontarlos a su valor presente?

Los fundadores de Snapchat han ignorado “la ansiedad por ser ricos” para decidir mejor

El propio Evan lo explica bien: rechaza la oferta porque considera que en 2014 su red de usuarios se multiplicará y con ello el valor su compañía. En la última ronda de financiación, él y su socio fundador hicieron caja por importe de 10 millones de dólares cada uno. Ahora ya han despejado una duda: ¿seremos ricos con esta empresa? Ya se imaginan la respuesta y quitan la presión sobre el equipo directivo. Y a partir de ahí se han decidido a seguir escalando en su árbol de posibilidades de valoración. Los fundadores prefieren esperar y seguir quemando dinero –generalmente de empresas de capital riesgo que creen en ellos y en su modelo de negocio, los cuales parece que también les han animado a que esperen para lograr un valor mayor-.

Esta estrategia de “quemar caja” es habitual incluso en gigantes como Twitter, y consiste en no preocuparse por los ingresos mientras las entradas de capital cubran los gastos, continuando su propia andadura sin beneficios. Sus métricas de usuarios, de generación de ingresos, de investigación y de desarrollo muestran un gran potencial de futuro… pero la realidad de los ingresos permanece tozuda. A pesar de ello, el primer día de cotización de Twitter se saldó con una revalorización gigantesca, de los 26 dólares iniciales por acción hasta acabar el día con un crecimiento cercano al 75%. Y todo ello después que se hicieran públicos los 1.000 millones de dólares que Yahoo pagó por Tumblr o de que Facebook haya recuperado su valor inicial de salida a bolsa cuando ya se había hablado de “burbuja pinchada”. Así es que ahora se habla de lo contrario, vuelve la “burbuja” de valoraciones, de las posibilidades que genera la inversión en modelos de internet.

La pregunta es, ¿tienen sentido estas operaciones desde un punto de vista financiero?

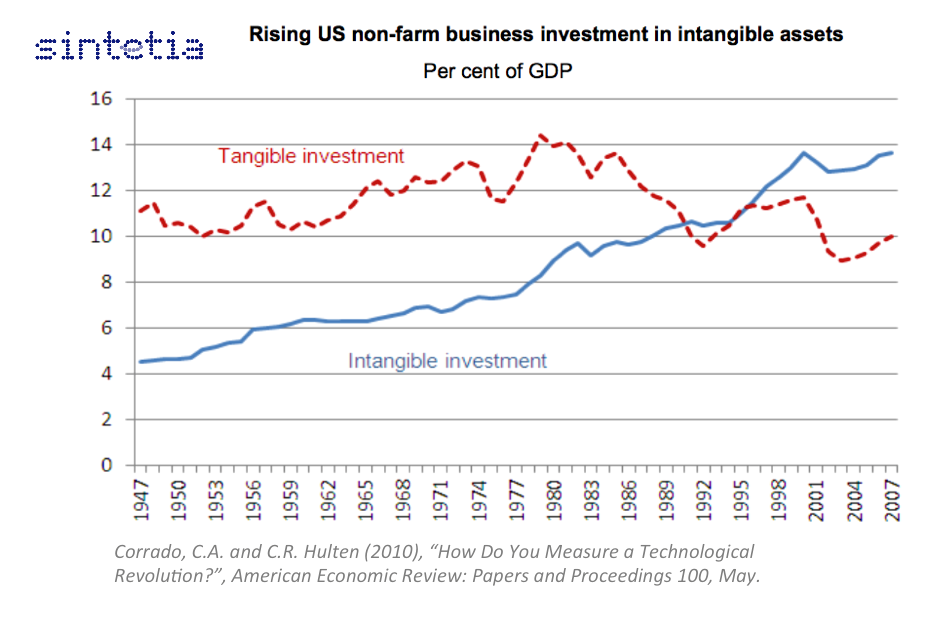

No seremos nosotros quienes digamos que cada una de estas valoraciones es justa y afinada. Pero sí que queremos llamar la atención sobre algo que no suele estar en la mesa de debate. ¿Cómo se hacen esas valoraciones? ¿Estamos ante un problema del valor o de la técnica utilizada para medir ese valor? Es muy distinto valorar una empresa con una gran trayectoria, buenos balances y cuenta de pérdidas y ganancias –y que además operan en mercados maduros y conocidos- que empresas con modelos de negocio disruptivos (difíciles de comparar, donde las normas de juego del mercado no están aún claras), globales y construidas sobre activos intangibles, difíciles de medir y, por lo tanto, “fuera de balance”.

Al afrontar la valoración de una empresa, los economistas partimos de dos tipos de técnicas básicas: descuento de flujos de caja o valoración por múltiplos. En el primer caso recurrimos a Gordon y su teoría de series numéricas para calcular valores residuales, asumimos un escenario de ingresos, gastos, inversiones, repagos de deuda -en definitiva, generación de flujos de caja- y se actualiza esa caja con una tasa de descuento ajustada al riesgo de la compañía hasta el momento actual. En el segundo caso nos volvemos auténticos detectives de balances e inventamos multitud de términos para describir lo mismo: la capacidad de generar beneficios; tomamos como ejemplos empresas “parecidas”, a ser posible que ya coticen en bolsa, y se usan métricas que asumimos comparables para hacer valoraciones siguiendo algún parámetro clave como beneficios (EBITDA), valor de capitalización (EV) –que se combina con ingresos o beneficio- o el mismo precio de la acción sobre el beneficio de la misma, conocido como el PER (Price to Earnings).

¿Qué ocurre cuando intentamos aplicar estas metodologías a modelos disruptivos y con alta incertidumbre e intangibles?

Sucede que nos volvemos locos. Encontramos ratios como el PER por encima de 80 (a día de hoy el PER de Facebook es de 98), es decir, que el precio de la acción es 80 veces superior a los beneficios anuales que genera, mientras en sectores tradicionales ese ratio puede ser de hasta 3/4 veces inferior (a día de hoy el PER de Coca Cola es de 20, General Electric 19 y Apple 13) . Como máxima innovación, para empresas basadas en la provisión de servicios por internet nos inventamos ratios no financieros, como los ingresos por usuario, y nos conformamos con valorar empresas según el propio número de usuarios: Facebook vale 20 dólares por usuario, y si Twitter vale 200 dólares por usuario, ¡entonces Twitter está sobrevalorado! ¿O no? El problema de fondo es la forma en la que nos enfrentamos a este tipo de valoraciones: la propia metodología.

Para comprenderlo pensemos en un ejemplo muy sencillo. Imagina, lector, que buscas a la persona de tu vida, con la cual te gustaría pasar el resto de tu vida. Sabes que hay una baja probabilidad de encontrar a esa persona un día cualquiera en un lugar cualquiera. Primero porque la puedes conocer en el autobús, en internet, en el trabajo o en un sinfín de escenarios. También sabes que la probabilidad de que en la primera cita elijas y sepas que esa persona es la adecuada es muy baja. Lo más probable es que “rechaces” seguir viendo a esa persona. ¿Cómo actuarías cuando un día quedas con una persona en la primera cita y crees que existen algunas posibilidades de que sea alguien especial? Lo que haces es quedar con esa persona la semana que viene, y si descartas que la persona sea “una petarda”, vuelves a quedar, y así varias semanas. Si no descartas a esa persona en el proceso continúas hasta el punto de vivir juntos, incluso hasta el punto de crear una familia.

Cada evento que pasa, cada cita, reduce el riesgo de que la persona sea errónea para ti y aumenta la probabilidad de que sea la persona “de tu vida”. Ese riesgo, tan elevado al principio, es “troceado” para crear “opciones” de que ocurran otros “eventos”. Aún así, hay muchos divorcios, pero el riesgo de divorciarse es muy bajo respecto al riesgo de encontrar a la persona de tu vida en la primera cita. La vida es un proceso secuencial de toma de decisiones, con incertidumbre.

Ahora imagina que te imponen una ley represiva: “en la primera cita tienes que elegir quedarte con esa persona para toda la vida o rechazarla”. ¿Qué harías? Como la probabilidad de que sea una persona “especial” es muy baja, lo más sensato es que descartes a esa persona casi “por defecto”. Si no te dan opciones de “crear más eventos” no podrías evaluar ese riesgo bien ni tomar decisiones con cierto fundamento.

Pues esto es más o menos lo que solemos hacer cuando usamos técnicas clásicas como el descuento de flujos de caja y las aplicamos a eventos complejos e impredecibles. Queremos traer al momento presente la decisión de invertir o no en una empresa que necesita todavía “vivir” muchos eventos para probar su modelo de negocio. Al usar como parámetros los flujos (ingresos, gastos, inversiones, capacidad de generar caja) a futuro descontados a un momento presente todo parece “ciencia ficción”. Por eso le aplicamos una tasa de riesgo o de rentabilidad exigida realmente alta -en startups tecnológicas, hasta del 80%-. La consecuencia es que, o bien no invertiríamos en este tipo de compañías, o bien las valoraciones que hacemos se escapan de nuestra intuición financiera.

En cambio, como mostramos con el ejemplo de las parejas, la vida está repleta de opciones y, como tal, debemos dar cabida a valorar el impacto de esas decisiones en el futuro. Una empresa no vale por lo que fue, sino por lo que podrá llegar a ser.

Pero ¿cómo valoramos los cambios de régimen o estados de la naturaleza? Nos estamos acercando y dando vueltas alrededor de un concepto clave: las opciones financieras. Con la estimación de opciones se calcula la generación de beneficios potenciales en momentos futuros del tiempo, causando explosiones (o caídas) en las valoraciones de las empresas. No se trata de algo muy novedoso, pues esta forma de operar tiene una gran trayectoria académica. Lo que es realmente complejo es su utilización para fines 100% prácticos. Las opciones suelen estar muy presentes cuanto mayor es la complejidad de los modelos de negocio y mayor es la incertidumbre: empresas de internet, biotecnología, nanotecnología o, en general en todas aquellas empresas donde sus inversiones están asociadas a un riesgo elevado, difícil de medir y que, además es secuencial (sólo se conoce ese riesgo después de que ocurra un evento determinado). En definitiva, a las empresas que se enfrentan a mercados con estructura “The Winner Takes it All”.

La esencia metodológica de las opciones reales es que se puede descomponer el valor de toda empresa (o cualquier activo) como la suma de un valor intrínseco más un valor temporal. Toda empresa tienen un valor intrínseco, en tanto que puede generar un ingreso que hoy conocemos, con unos gastos e inversiones que también sabemos hoy. Además, tiene un boleto de lotería en su bolsillo: la opción de generar una nueva corriente de flujos en el futuro, si suceden uno o varios eventos. Por ejemplo ¿cuánto valía Pfizer antes de sacar al mercado la Viagra? Su valor intrínseco podría ser muy bajo, porque vendía medicamentos cuya patente ya habían caducado y no tenían exclusividad. En cambio, su valor temporal era altísimo, fruto de muchos (y cuantiosos) esfuerzos en investigación habían encontrado la posibilidad de desarrollar un fármaco con una gran demanda mundial, al que se llamaría Viagra. Una vez que la Viagra era una realidad y se habían soportado todos los costes e inversiones para lograrlo, el valor de la compañía explotó. Pues bien, lo mismo está (o puede estar) sucediendo con muchas empresas de internet, o con cuantiosas inversiones en investigación o, simplemente, con muchos activos intangibles que trabajan sin que los podamos “percibir” tan fácilmente.

La esencia metodológica de las opciones reales es que se puede descomponer el valor de toda empresa (o cualquier activo) como la suma de un valor intrínseco más un valor temporal. Toda empresa tienen un valor intrínseco, en tanto que puede generar un ingreso que hoy conocemos, con unos gastos e inversiones que también sabemos hoy. Además, tiene un boleto de lotería en su bolsillo: la opción de generar una nueva corriente de flujos en el futuro, si suceden uno o varios eventos. Por ejemplo ¿cuánto valía Pfizer antes de sacar al mercado la Viagra? Su valor intrínseco podría ser muy bajo, porque vendía medicamentos cuya patente ya habían caducado y no tenían exclusividad. En cambio, su valor temporal era altísimo, fruto de muchos (y cuantiosos) esfuerzos en investigación habían encontrado la posibilidad de desarrollar un fármaco con una gran demanda mundial, al que se llamaría Viagra. Una vez que la Viagra era una realidad y se habían soportado todos los costes e inversiones para lograrlo, el valor de la compañía explotó. Pues bien, lo mismo está (o puede estar) sucediendo con muchas empresas de internet, o con cuantiosas inversiones en investigación o, simplemente, con muchos activos intangibles que trabajan sin que los podamos “percibir” tan fácilmente.

Twitter, Facebook o Tumblr, al igual que Snapchat, son las nuevas empresas farmacéuticas. Pueden cambiar el mundo o la forma en la que nos comunicamos e interactuamos con sus productos, compartamos o no dicha opinión. Pero existe la opción, financieramente hablando, de que lo hagan. Y como tal, debemos valorarla.

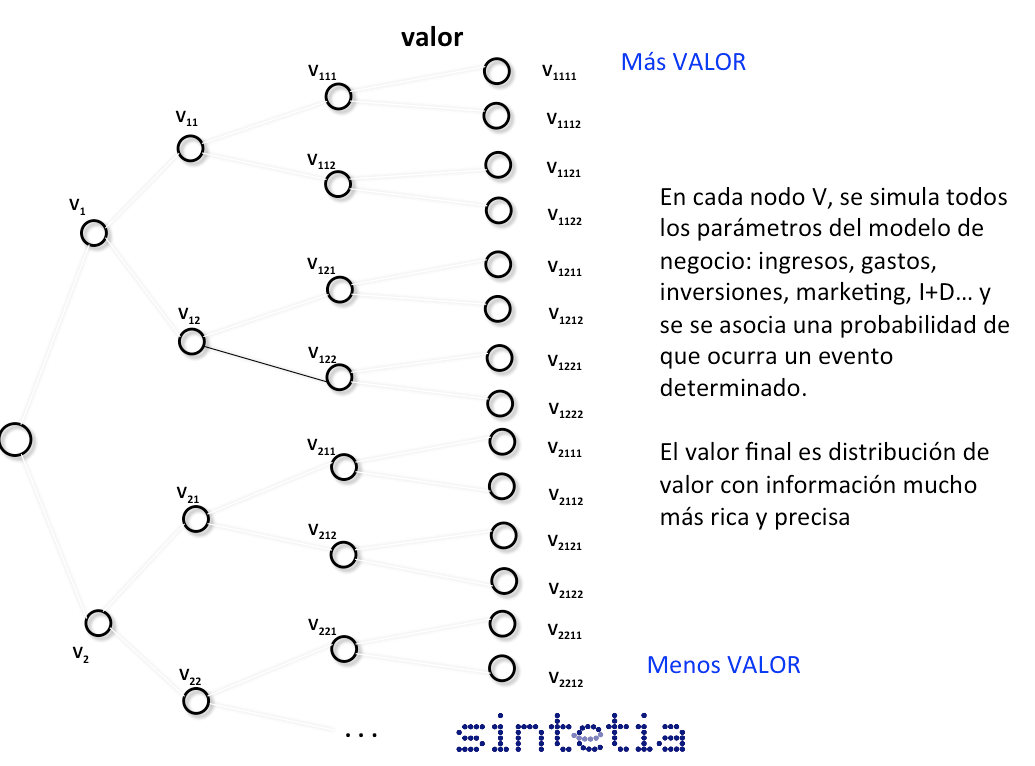

Usar técnicas como las opciones reales no es imprescindible para valorar empresas de internet o empresas con grandes activos intangibles, aunque parece un enfoque bastante adecuado porque ayuda a descomponer el valor futuro de una compañía en sus distintas componentes. Para ello introducimos, cuando hablamos de tiempo discreto, lo que se denominan árboles de decisión (pensemos por ejemplo en el típico árbol binomial: pasa/no pasa). En tiempo continuo son habituales herramientas de simulación, por ejemplo, mediante el método de Montecarlo. O, incluso, existen soluciones analíticamente cerradas, como por ejemplo las adaptaciones de la fórmula de Black-Scholes.

En otras palabras, y pensando en el caso más sencillo, el tiempo discreto, al crear dichos árboles de decisión, se va dibujando nodo a nodo el valor estimado de la compañía según se asume una u otra decisión, paso a paso, con un minucioso análisis del modelo de negocio (generación de ingresos, gastos, I+D, deuda, pagos, cobros, productividades, publicidad y marketing…).

Es una forma muy eficaz para analizar y visualizar gráficamente en qué momento estimamos que una compañía puede aumentar su valor “si adopta ciertas decisiones”. A cada camino se le asocia un peso o probabilidad de que ocurra. Quizás es reducida la probabilidad de que Facebook descubra un nuevo “Viagra” con su modelo de negocio, pero haberla, puede haberla y no se debería descartar. Mediante un árbol sería fácil introducir esa posibilidad en el análisis, y valorar Facebook “rama a rama” del árbol, componiendo su valor a fecha de hoy mediante este complejo entramado de valores intrínsecos y temporales.

¿Podríamos encontrar el múltiplo perfecto que valorará una empresa como Pfizer, o Facebook, y generar el mismo valor que el estimado por opciones reales? Esa posibilidad es francamente difícil. Podemos observar que Twitter tiene un valor exorbitantemente mayor que Facebook al valorarlo por usuarios, pero ¿y si el valor temporal de Twitter es aún más alto que el de Facebook? ¿Cuál puede ser la razón? Con estas herramientas se puede profundizar muchísimo más en el análisis de la compañía analizada.

Y esto es lo que puede estar detrás de las decisión de los fundadores de Snapchat. Todo parece indicar que están pensando que la probabilidad de que su modelo de negocio siga creciendo con fuerza (en usuarios y en beneficios) es muy elevada, y creen factible seguir escalando por las ramas “de arriba” del árbol. Esto sesga al alza su valoración, pero de manera potencialmente justificada. No tenemos los datos precisos de Snapchat pero sí conocemos dos cosas importantes: una, que han hecho caja y han reducido la “ansiedad de vender” para hacerse ricos (¡ya lo son!). Y, dos, creen que su empresa tiene mucho recorrido. Están viendo nuevos nodos de mayor valor en su “árbol”. Saben cómo hacerlo escalar aún más y tienen la caja suficiente para hacerlo. Creen que encontrarán la forma de generar cash flow en el futuro. Entonces, ¿por qué no lo van hacer? Es lo más inteligente por su parte. ¿Y si sale mal? Si sale mal el valor de su rama quizás no sean 3.000 millones, pero seguro que será una cantidad sustancialmente importante ya marcada en su propio árbol de decisión, y que, una vez ajustada al riesgo, les ha merecido la pena descartar.

Esta complejidad hace que se tienda a asumir que adoptar decisiones de inversión de alto riesgo es un arte, donde hay mucha intuición, mucho riesgo y, mucho fracaso: en Europa, 6 de cada 10 euros invertidos en capital riesgo (lo que los anglosajones llaman Venture Capital, que está más orientadas a inversiones en tecnologías nuevas, innovación) se pierden. En cambio, si se aplicasen de una forma más efectiva y constructiva metodologías que construyan y valoren las opciones de futuro, ese riesgo se puede “objetivar” y se pueden adoptar decisiones más fundamentadas que las basadas en la mera intuición. La inversión en innovación requiere, además, innovación en el uso de las técnicas de análisis y valoración de la propia inversión.

2 Comentarios

Genial articulo! así da gusto!

Considero que esta es la mejor metodología de evaluación de nuevas empresas (o nuevas líneas de producto/negocio en empresas establecidas) en sectores con un gran componente tecnológico.

Además de permitir evaluar financieramente mejor la empresa puede servir para gestionarla mejor al ir viendo por donde avanza en los árboles. En los modelos tradicionales que son lineales sólo sabemos cuanto nos apartamos de lo planeado pero en los escenarios de opciones podemos entender mejor el porque.