El reciente anuncio de la prohibición de los naked CDS en Alemania no ha sido una medida aislada de la corriente de opinión pública. Si bien existen argumentos teóricos para su regulación -se acusa a las ventas en corto sin previo alquiler del principal de aumentar la volatilidad del precio del activo- las razones de muchos recientes anuncios pueden estar excediendo consideraciones técnicas. Concretamente, los gobiernos pueden estar canalizando a su favor un cierto sentido de la moral en los movimientos de precios, como ya intentaron hacer las instituciones financieras a principios de la crisis al pedir la prohibición de todas las posiciones bajistas.

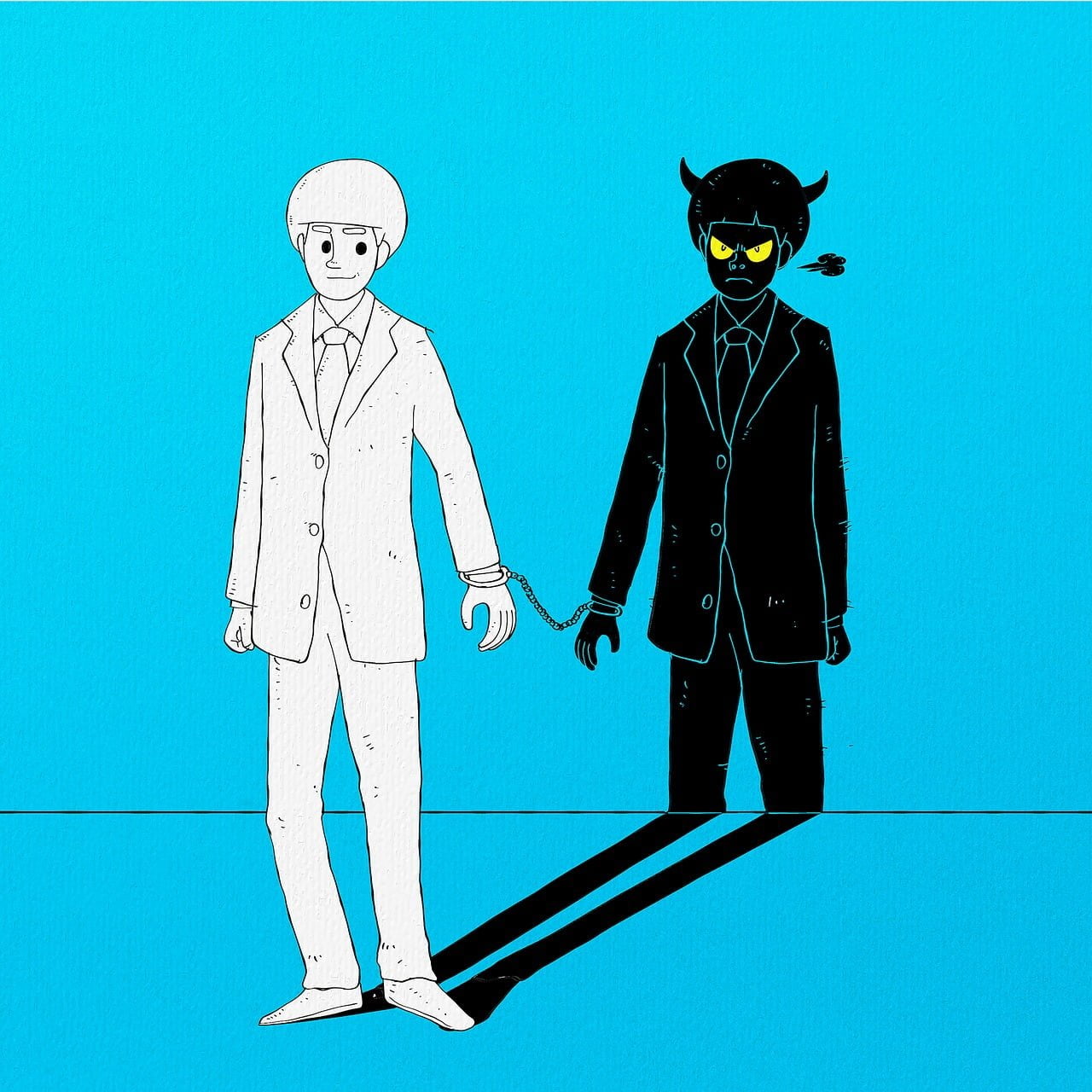

Resume bien este sentimiento el título de un reciente artículo de Miguel Boyer en El País: «Ganar dinero apostando al desastre«. El título apela a un sentimiento que parece hacer que, desde fuera del mundo de las finanzas, las «apuestas a la baja» sean consideradas como amorales.

Rechazos semánticos

Como en otras ocasiones, parte del rechazo puede provenir de la propia semántica de los términos, en este caso del término «apuesta», con el que frecuentemente se denominan las posiciones bajistas. El término «apuesta» tiene por sí mismo connotación negativa y evoca un juego sin utilidad alguna. La connotación evoca la imagen de agentes que «juegan» impunemente con el precio de la deuda, con las acciones de las empresas… en definitiva, con la fortuna de los países. Existen otros términos con fuertes connotaciones semánticas son la «especulación», los «fondos carroñeros» o las «ofensivas contra el Euro».

En realidad, detrás de cada «apuesta» bajista o alcista existe una contrapartida, por lo que si alguien «juega» es porque otro agente está de acuerdo en tomar la posición contraria, y ambos pueden actuar por diferentes motivos. Por un lado, los agentes pueden estar aportando información relevante que el mercado desconoce y anticipando una variación en un precio que se produciría más bruscamente de no existir un mecanismo de compraventa.

Un ejemplo: si un fondo calcula distintos escenarios de la evolución del déficit futuro de Grecia y observa que con las condiciones y supuestos más probables la quiebra es casi segura, es natural y eficiente que tome una posición bajista sobre su deuda (o alcista sobre sus CDS). A pesar de que un académico de la talla de Martin Feldstein pueda opinar lo mismo («Para entender por qué quebrará Grecia«), sólo las opiniones respaldadas por agentes arriesgando su dinero pueden forzar a un país a una mayor disciplina fiscal. Demonizar al especulador e intentar cortar ese flujo de información no soluciona el problema real, sólo impide que éste se refleje instantáneamente en el precio. En el supuesto de que se lograse impedir por completo la especulación, veríamos indicadores estáticos que no incorporan información alguna seguidos de fuertes escaseces o abundancias relativas de los activos; justo el mismo proceso que describe un modelo microeconómico simple en el que se imponen fuertes limitaciones a la variación de los precios.

El prejuicio de las bajadas frente a las subidas

La anomalía más peculiar de los prejuicios contra las posiciones bajistas puede provenir del propio concepto de «bajada» o «disminución» de un precio. Es habitual percibir los precios como conceptos absolutos y no relativos; incluso un estudiante de economía no suele comprender bien la relatividad de los precios hasta el estudio de la teoría ricardiana del comercio internacional. Pero un precio que baja no es en absoluto algo sobre lo que se pueda hacer un juicio de valor negativo. Un menor precio de venta de un bono ya emitido sólo indica que el conjunto de actividades ajenas al emisor son ahora relativamente más atractivas.

Así, si los inversores demandan en mayor medida bonos de la empresa energética Mytilineos que del propio Estado, están enviando la señal de que confían más en el conjunto de actividades que realiza la empresa, y en su forma de financiarse, que en la organización y actividades del Estado. Las consecuencias de esto a largo plazo han de ser necesariamente positivas; cuando el Estado comprueba que no puede seguir realizando sus actividades del modo en que hasta entonces lo hacía, se ve forzado a cambiar e incluso puede acabar introduciendo mecanismos que premien el esfuerzo y la innovación dentro del sector público, como probablemente tengan las empresas más exitosas de dicho país.

La razón más probable para la animadversión contra las posiciones bajistas proviene de los responsables de los activos que son objeto continuo de negociación. Tanto si hablamos del consejo de dirección de una empresa como de un gobierno, ellos son los primeros interesados en manipular dichos precios para su propio interés, pero a menudo en contra de los poseedores de los activos: sus propios accionistas o, en el caso de los gobiernos, los ciudadanos. El precio es el mecanismo más potente que el ser humano conoce a la hora de agregar información; no desaprovechemos ese mecanismo y dejemos que los agentes internacionales opinen sobre el estado estructural de nuestras finanzas. De lo contrario, podemos ser víctimas del conocido refrán que dice que «los hijos de uno nunca son feos».