Ya sabemos la historia. El BCE crea una subasta para que le lleven deuda pública a descuento a cambio de liquidez. El objetivo de ello, introducir liquidez al mercado y calmar las primas de crédito. ¿Y qué está ocurriendo?

El Tesoro de España emite masivamente durante el mes de enero aprovechando la demanda de bancos que quieren ese papel para el descuento con el BCE. ¿Qué ocurre en la subasta última de Tesoro de hoy a plazos de 2015/16/17? Pues que el chollo «se empieza a acabar». Y decimos chollo al ya famoso carry-trade.

La parte corta de la curva de Tesoro se ha estrechado mucho y los bonos ya no rentan tanto como para compensar el riesgo asumido en el carry-trade. La demanda se relaja, el Tesoro coloca sus bonos pero no bate sus rangos máximos anunciados.

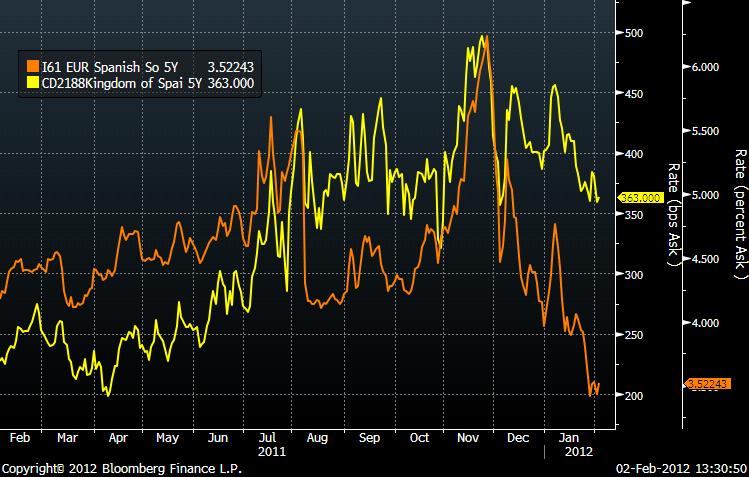

Este «rally» (compras masivas) de la parte corta de la curva (la que podemos prácticamente ajustar a la perfección con el vencimiento de la subasta de BCE) provoca que vivamos en un mundo irreal, que podemos llamar «mercado intervenido» o «falsa solvencia«. Y es que las primas de riesgo medidas por CDS (no sujetos a manipulación directa mediante mercado de bonos-compras para BCE) no reflejan lo que el mercado de bonos parece indicar.

Hemos creado un gap o diferencia entre el tipo de interés a 5 años de España y el CDS a 5 años de España. Obviamente dentro de la evolución de la deuda a 5 años entra el componente de «bajada de tipos de interés oficiales» que el mercado descuenta, pero en conclusión, la no relajación de CDS demuestra que lo único realmente conseguido mediante las subastas es liquidez para que los bancos la «atesoren» y ningún efecto realmente potente sobre las primas de riesgo/crédito. Además, podemos llegar a una situación en que incluso el atractivo de la estrategia carry-trade «se agote» antes de llegar a la siguiente gran subasta (LTRO 36 meses) del 28 de febrero, donde ya se habla de cifras cercana a 1 billón de euros (1 trillón inglés, 12 ceros), cifra que duplica ampliamente los EUR 450.000 millones del 20 de diciembre.

Mientras tanto, ¿qué hacer si eres emisor de deuda? El comportamiento del Tesoro, captando «lo máximo posible» en las subastas, es absolutamente lógico, así como el comportamiento del Banco Santander, que ha emitido una cédula hipotecaria con vencimiento exacto en febrero de 2015, justo el mes de vencimiento de la subasta de BCE, que le permite conseguir una emisión de EUR 2.000 millones con un libro de 7.000 millones y reabrir un mercado de cédulas que estaba seco, incluyendo además a los inversores extranjeros en el libro.